Налоги для фрилансера

Сербское законодательство не знает понятия «фрилансер», равно как не знают его сербские органы государственной власти и прочие государственные структуры. Правовое положение человека, занимающегося в Сербии фрилансерской деятельностью, несколько спорно и неопределенно, что может быть чревато возникновением проблем в случае его попадания в поле зрения налоговых органов. Поэтому «цену вопроса» — размер необходимых налоговых и социальных сборов — следует хорошо представлять заранее.

Если исходить из общих принципов и правил, установленных сербским законодательством, любой резидент Сербии, который не имеет собственной фирмы и не зарегистрирован как индивидуальный предприниматель, но выполняет по договору некие работы для иностранной компании, не имеющей в Сербии своего представительства или дочернего подразделения, должен в течение 30 дней со дня получения оплаты:

— самостоятельно рассчитать размер налогов и социальных сборов (налоговое самообложение),

— уплатить их

— и подать соответствующее уведомление в налоговое управление по форме PP OPO (образец можно скачать [ddownload id=»1797″ text=»здесь»]).

Всё это, подчеркнем, касается только резидентов Сербии, и, следовательно, ключевым является вопрос о том, кто является, а кто не является таким резидентом. В отношении граждан России и Сербии этот вопрос решается на основании двусторонней Конвенции между Правительством Российской Федерации и Союзным Правительством Союзной Республики Югославии «Об избежании двойного налогообложения в отношении налогов на доходы и имущество», подписанной 12 октября 1995 года (текст конвенции — [ddownload id=»1794″ text=»скачать»]).

Согласно этому документу гражданин России может быть признан резидентом Сербии в том случае, если он располагает здесь постоянным жилищем. При наличии у него постоянного жилища в обеих странах основным критерием становится место нахождения центра его жизненных интересов, то есть наиболее тесных личных и экономических связей. Иными словами, имея постоянную работу в Москве, можно большую часть года проживать на территории Сербии, не становясь ее резидентом. Однако в большинстве случаев те, кто постоянно живут и работают в Сербии, независимо от своего гражданства должны и налоги платить именно здесь (это общее правило, из которого есть некоторые исключения, определяемые конвенцией).

Из суммы, полученной фрилансером в качестве гонорара, он должен будет заплатить:

- подоходный налог;

- сбор за пенсионное страхование и страхование от инвалидности (PIO);

- сбор за медицинское страхование;

- сбор за страхование от безработицы.

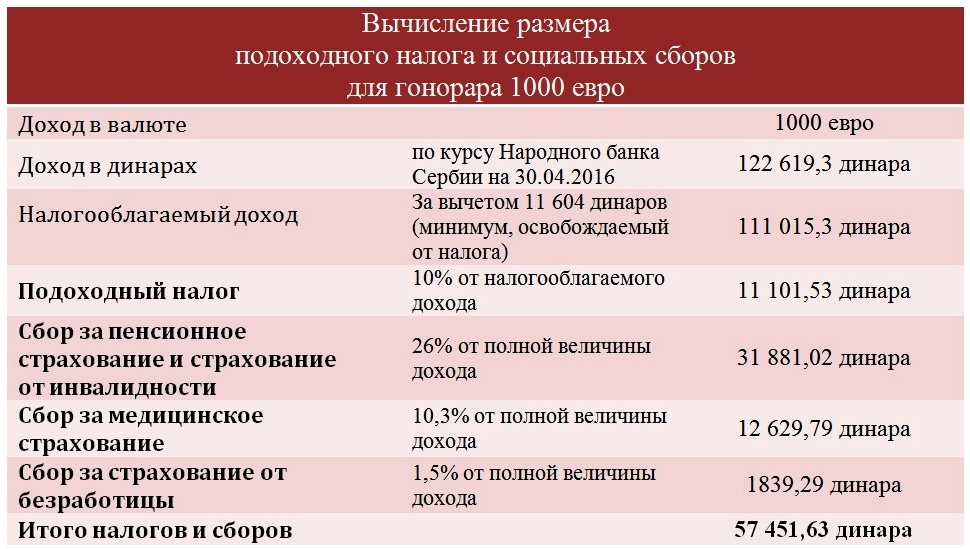

Алгоритм налогового самообложения понятен и прост, надо только учесть небольшое различие в порядке вычисления размера подоходного налога и размеров социальных сборов:

- Полученный гонорар, полученный в иностранной валюте, пересчитывается в динарах по среднему курсу Народного банка Сербии на день выплаты.

- Вычисляется налогооблагаемый доход (опорезиви приход) путем вычитания из общего размера гонорара, выраженного в динарах, минимума, освобождаемого от налогообложения (износ пореског ослобођења). (C 1 февраля 2016 года этот минимум составляет 11 604 динара.)

- Подоходный налог составляет 10% от налогооблагаемого дохода.

- Сбор за пенсионное страхование и страхование от инвалидности составляет 26% от полной величины дохода.

- Сбор за медицинское страхование — 10,3% от полной величины дохода.

- Сбор за страхование от безработицы — 1,5% от полной величины дохода.

На 30 апреля 2016 года средний курс Народного банка Сербии составлял 122,6193 динаров за евро, и таким образом фрилансер, получивший в этот день 1000 евро, должен был бы в своих расчетах исходить из суммы в 122 619,3 динара:

Таким образом, нашему гипотетическому фрилансеру пришлось бы перечислить в пользу сербского государства 46,85% от суммы своего гонорара. Поскольку минимум, освобождаемый от налогообложения, — величина постоянная, при увеличении гонорара доля, приходящаяся на налоги и сборы, увеличивается и, например, для 2000 евро составляет уже 52%. Расход, что и говорить, немалый, тем более, что при уплате налогов неизбежно возникнут вопросы о получении разрешения на работу в Сербии, оформлении пенсионного страхования и т.п. Но это то, чего требует законодательство, та самая объективная реальность, с существованием которой необходимо считаться.

Соответствующую информацию на сербском языке без учета российской специфики можно посмотреть здесь.

Добрый день!

Нет ли в Вашем тексте ошибки?

Может быть : подоходный налог платит физическое лицо, а остальные сборы (из перечисленных Вами) оплачивает организация зарегистрированная в Сербии.

В России налогообложение устроено так.

К моему глубокому сожалению, ошибки здесь нет — фрилансер все должен оплачивать сам. Я так понимаю, что в данном случае сербское законодательство просто не успевает за реалиями жизни и с его точки зрения фрилансер выступает как эдакое маленькое предприятие из одного человека. Заключает подрядный контракт, выплачивает зарплату (сам себе) и оплачивает все налоги. Думаю, это скоро изменится, но когда именно — трудно сказать.

Подскажите, к 2022 году что-то изменилось в налогах для фрилансеров?

И какие налоги надо платить, если стать ИП в Сербии.

Для примера можно взять выручку за год 12000 евро.

Вид деятельности — переводчик.

Слышал, что есть вменённый налог в зависимости от деятельности…

Я подробно написал вам на почту, но здесь просто укажу, что переводчик, живущий в Лознице, должен будет платить ежемесячно порядка 200 евро в качестве налога на вмененный доход, если будет зарегистрирован как ИП.

а можете мне продублировать на почту, пожалуйста? думаю о внж по ИП, но если там 50% налога, то думать особо нечего — не потяну)

Уже написал на почту)

Добрый день, Никита! Спасибо за вашу статью, хоть и содержащую несколько пугающую информацию!

Очень хотелось бы тоже узнать детали высылаемые на почту, которыми вы делитесь здесь с людьми! Нахожусь в Белграде, пока без ВНЖ, в данный момент подписываюсь на фриланс работу (онлайн маркетинг) от немецкой фирмы (они сами просят вроде как только карту сербского банка, чтобы могли отправлять зарплату — но открывая карту без внж и получая на неё деньги от юр.лица, боюсь что ко мне могут возникнуть вопросы от налоговой).

Из вашей статьи ясно, что видимо лучше открывать ИП, чем пытаться платить огромные фрилансерские налоги. Разные источники пишут что это 200-400 евро в месяц. Хочется понять это всё точнее. Буду признательна, если подскажете или направите!

Здравствуйте, Мария! До конца года планируют принять новый закон о фрилансерах, и пока ситуация следующая. Если доходы не превышают 96000 динаров в квартал, надо будет платить только 1400 динаров в месяц за медицинское страхование. А если больше 96000, то с разницы пойдут обычные отчисления: подоходный налог, медицинское и пенсионное страхование, страхование от безработицы — в общей сложности примерно 45%. Те, у кого стабильные высокие доходы, будут иметь возможность платить по другой схеме, где подоходный налог будет не 20, а 10%, но зато необлагаемая налогом часть дохода будет ниже. До конца я эту схему пока не изучил, потому что пока речь идет только об обсуждении законопроекта.

Если вы будете получать регулярный доход от иностранной фирмы, то вопросы у налоговой, действительно, могут возникнуть, хотя до сих пор иностранцев при проверках обходили стороной, считая, по умолчанию, что они платят налоги в своих странах. Но теперь, к сожалению, ситуация меняется, и доходы российских граждан банки изучают с пристрастием.

Думаю, ИП может упростить вам жизнь, только надо иметь в виду, что для ИП одного контракта недостаточно. Есть так называемый тест на самостоятельность: если ИП обслуживает только одну фирму, могут посчитать, что предприниматель в данном случае выступает в роли наемного работника и, соответственно, с него надо снимать все налоги и сборы как с наемного работника, то есть 45% от зарплаты. Поэтому обязательно надо иметь несколько контрактов.

Никита, спасибо вам огромное за информацию! Все что я прочитала в вашей статье и в комментариях было крайне полезно для меня!

Вы случайно не предоставляете отдельно консультации-сопровождение по тому как правильнее открыть ИП? Я с молодым человеком в Белграде, хотим получать ВНЖ через открытие ИП и вот думаем жениться (или тут вроде бы есть история с гражданским браком), а затем на меня открывать ИП и он, как мы понимаем, сможет получить ВНЖ, как ближайший родственник.

В общем, нам нужна подробная консультация, разумеется не бесплатная, и если вы в Сербии тоже, то может быть даже личная! Заранее благодарю за ответ!

Здравствуйте, Мария! Написал вам на электронную почту.

Письмо мне вернулось, но если напишете правильный адрес, перешлю его еще раз :)

Почта: dokshinamaria@gmail.com или mari-docshina@mail.ru

Благодарю, жду :)

Здравствуйте, все ли виды этих налогов являются обязательными? Могу ли я например платить только подоходный налог и сбор за медицинское страхование, если остальные виды страхования мне не нужны? спасибо

В России я например плачу обязательные 6% как самозанятая, а пенсионные отчисления на добровольной основе

Здравствуйте, Ульяна! Сейчас в Сербии разрабатывается закон о фрилансерах, поэтому ситуация с налогообложением несколько неопределенная. Временное решение проблемы, которое было найдено во время переговоров фрилансеров с правительством, такое: сумма до 500 евро в месяц не облагается налогом, а с доходов, превышающих эту сумму, взимается налог 40%, куда включаются все виды страхования (отказаться от них нельзя).

спасибо, будем ждать статью на сайте когда закон выйдет :)

Добрый день! А как можно узнать, какие налоги будет платить ИП в Сербии, с которым заключён договор подряда работодателем из другой страны в сфере IT? Можно ли обойтись без соц. сборов в этом случае? Благодарю за любой ответ :)

Здравствуйте, Максим! Если ИП оплачивает налоги как паушалац (то есть в российской терминологии на вмененный доход), то сумма налога у вас будет фиксированная на год вне зависимости от того, с кем и какие заключены договоры. Но это в том случае, если совокупный оборот фирмы не превышает 6 млн. динаров в год (примерно, 4255 евро в месяц). Во всех остальных случаях надо будет начислять хотя бы одному человеку зарплату и платить с нее соц. сборы.

А каков размер этого вмененного дохода для такой ситуации?

Размер налога будет зависеть, в том числе от местоположения фирмы. Поэтому попробуйте воспользоваться специальным калькулятором от налогового управления: https://eporezi.purs.gov.rs/kalkulator-pausalnog-poreza-i-doprinosa.html

Обычный шифр деятельности для IT — 6201 (программирование, разработка сайтов).

Что-то не разберусь. Вот, рассчитываю на этом сайте налог в 55.439 динар. Это в месяц что-ли?

Да, это ежемесячный налог.

Добрый день! Подскажите пожалуйста. Не смог найти нужную информацию, возможно Вы знаете.

В Сербии у меня ВНЖ. У меня есть основная работа на Сербскую компанию, но я планирую ещё и получать деньги за фриланс из США. Деньги будут приходить на счёт сербского банка. У налоговой могут возникнуть вопросы. Если делать по закону, то мне нужно оформлять ИП в Сербии? Я могу это сделать в Сербии, как гражданин другой страны со своим ВНЖ?

Или, если доход в месяц меньше 64000 динаров, то делать ИП не надо, так как есть «Закон о фрилансерах»?

Здравствуйте, Максим! Закон о фрилансерах в Сербии пока так и не принят. Поэтому, теоритечески, фрилансер должен ежемесячно сам относить в налоговую заполненные формы, где прописаны его доходы от фрилансерской деятельности за предшествующий месяц. На практике это очень неудобно, поэтому при наличии стабильных поступлений, превышающих 500 евро в месяц, лучше зарегистрировать ИП с паушальным налогом (если такой вариант возможен при данному виде деятельности). При наличии ВНЖ сделать это нетрудно.

Благодарю Вас, Никита!

Доход будет меньше 500 евро в месяц (не больше 400), поэтому ничего делать не буду)

Никита Игоревич, здравствуйте! Большое спасибо за содержательный сайт! В связи с вопросом, открывающим ветку, хотелось бы уточнить один момент. Если человек (гражданин РФ, налоговый резидент Сербии) работает в штате сербской компании, где получает, например, 400 евро в месяц, и 300 — 499 евро получает как фрилансер по аналогу договора ГПХ от организации вне Сербии. Верно ли, что фирма платит за него положенные налоги и сборы, а на 450 евро фриланса налоговая закрывает глаза? Или раз 400 + 450 = 850, что больше 500, в какой-то момент налоговая пишет письмо, что нужно заплатить налоги и сборы за вторую часть дохода?

Здравствуйте, Виктор! На сегодняшний день получается так. Доходы фрилансеров до 500 евро в месяц налогом не облагаются. Но c начала года планируется введение новой системы налогообложения для фрилансеров, пока она еще не определена окончательно, так что надо следить за новостями :)

Добрый день! А есть ли у вас ссылка на закон или статью в которой прописано, что фриланс доход меньше 500 евро налогом не облагается? Заранее спасибо.

Здравствуйте, Евгений! Про это много писали в 2021 году, когда принималось решение, вот, например, одно из разъяснений от адвоката: https://statt.rs/sr/frilenseri-u-2022-ipak-nece-placati-porez-kvartalno/

Никита, большое спасибо за ссылку и за ответ! Могу конечно ошибаться, но наверное теперь уже это не актуально так как появились статьи о налогах для фрилансерах в 2023 году. Как я понял теперь будет 2 типа налдогов и фриоансер в каждый квартал сможет выбирать модель для уплаты: https://poslovi.infostud.com/vesti/Ovako-ce-frilenseri-placati-porez-od-1.-januara-2023./56364

Согласно написанному:

Первый , по словам фрилансеров, участвовавших в работе рабочей группы, подходит для тех, кто зарабатывает таким образом до 50 000 динаров в месяц . А именно, первая модель предусматривает, что 96 000 динаров так называемых нормированных расходов вычитаются из квартального дохода (как вид освобождения от налога), поэтому полученная таким образом разница облагается налогом по ставке 20%.

Согласно второй модели из квартального дохода вычитаются стандартизированные расходы в размере 57 900 динаров, но также вычитается 34 процента реализованного дохода. Налог уплачивается с разницы по ставке 10 процентов. Эта модель, опять же по словам фрилансера, более выгодна для тех, кто зарабатывает более 50 000 динаров в месяц.

— Физические лица при равных условиях могут выбрать метод определения налоговой базы и суммы налогового обязательства, выберут ли они признание стандартных расходов в размере 96 000 динаров в квартал и уплату налога по ставке 20%, или принять решение о признании стандартных расходов расходами в размере 57 900 динаров за квартал, увеличенных на 34% от валового дохода, реализованного в квартале, и уплатой налогов по ставке 10%, — говорится в разъяснении к закону Министерства финансов.

Так ведь получается?

Здравствуйте, Евгений! Да, все правильно, с января 2023 года дело обстоит так. Но такие налоги сербских фрилансеров не устраивают, сейчас идут акции протестов, переговоры с правительством. Вполне возможно, что чего-нибудь им удастся добиться.

Добрый день, Евгений, спасибо за наводку, там далее по ссылкам обнаруживается официальный Kalkulator 2023 Ассоциации фрилансеров — https://ufp.rs/kalkulator-2023/ . Мда, общая налоговая нагрузочка, к сожалению, дааалеко не сказочные 6% :(

Добрый день! Закреплено ли в каких-то документах, кто является фрилансером? Если я работаю по трудовому договору на компанию в РФ, я считаюсь фрилансером и могу отчитываться раз в квартал, как писали в комментариях выше.

Добрый день, Сергей! Если у вас есть трудовой договор в РФ и с вас там взимают налоги, то никакой необходимости регистрироваться в качестве фрилансера в Сербии нет. В крайнем случае, вы должны будете предъявить в сербской налоговой документы о выплате налогов в России. А закон о фрилансерах в Сербии пока так и не принят.

Никита, спасибо за ответ. А как быть с соц взносами и пенсионными отчислениями, мне не нужно их платить в Сербии даже если у меня ВНЖ? И еще вопрос по прогрессивной шкале НДФЛ: в РФ у меня спишут 13%, но в Сербии я бы платил 25%, т.к. превышаю порог. Разве не нужно эту разницу доплатить?

Вопрос в том, на каком основании вы получили ВНЖ. Если по недвижимости, то никаких вопросов нет — вы живете на поступления от официальных доходов в России, платите в России налоги и сербскую налоговую службу не интересуете. Даже в том случае, если ваши доходы превышают сербские нормы — на российские доходы сербские законы не распространяются. А вот если основанием для получения ВНЖ является работа в Сербии или предпринимательство, то вам надо получать здесь какую-то официальную зарплату и платить с нее все необходимые взносы и налоги. Но при этом, опять же о российских доходах вы отчитываетесь справкой об уплате налогов в России.

Мне нравится ваш ответ, хочется в это верить. Но на всякий случай уточню: через 183 дня пребывания в Сербии я стану ее налоговым резидентом, и соответственно нерезидентом РФ. Да, в РФ готовятся поправки, что платить 13% в бюджет РФ придется в любом случае — такая уплата также будет считаться Сербской налоговой как «плачу налоги в России?»

А почему сербскую налоговую мои российские доходы не интересуют? Ведь фрилансерство с иностранными клиентами — это всегда доходы из-за рубежа. Вопрос в том, заплачены с них уже какие-то налоги или нет. И если заплачены, но меньше, чем налогоплательщик заплатил бы в стране своего резиденства, то даже при действующем СИДН, надо доплатить разницу. И вот тут возникает вопрос про прогрессивную шкалу и тот объем налогов, который бы я заплатил, получив эти дохот от сербского работодателя.

Сербскую налоговую ваши российские доходы, конечно, интересуют, но только в том случае, если вы не можете доказать уплату налогов в России. В тексте статьи есть ссылка на Конвенцию об избежании двойного налогообложения и в этой конвенции ничего не говорится о том, что надо доплачивать какую-то разницу. Вопрос только в определении страны, в которой уплачиваются налоги. Через 183 дня вы становитесь налоговым резидентом Сербии и, следовательно, должны платить здесь налоги на полученные здесь доходы. Но в отношении доходов, полученных в другом государстве, всё сложнее. В этом случае определяется, где человек живет постоянно и где находится центр его жизненных интересов. А если смотреть с этой точки зрения, то всё не так уж однозначно: вы живете в Сербии на основании ВНЖ, то есть по определению временно, в России у вас, вероятно, есть какое-то постоянное жилье и все ваши доходы поступают из России. Таким образом, с точки зрения конвенции — вы резидент России, временно проживающий в Сербии. Вот если вы получите ПМЖ, то ситуация изменится.

Николай, здравствуйте.

Вот смотрите, я нашла сайт с калькулятором налога паушала. По нему получается, что пенсионные отчисления надо платить только в случае, если ты резидент и получаешь местный доход (от сербских клиентов). https://ekalkulator.pausal.rs/

В остальных случаях, в зависимости от того откуда доход (если ли договора об избежании двойного налогообложения), и какая модель, — либо платится отчисление на страхование здоровья, либо ничего. Можете уточнить, похоже ли это на правду?

Везде по-разному считают =(

Здравствуйте, Юлия! Если вы зарегистрировали в Сербии ИП и платите налог как паушалац (именно к этому случаю относится калькулятор), то вы по определению резидент и должны платить пенсионные отчисления. А кто вам платит и откуда у вас доходы уже неважно. Если же вы работаете в России и с вас там снимают налоги и социальные отчисления, то действует договор об избежании двойного налогообложения, и вы в сербскую казну ничего не должны платить. И третий вариант, вы фрилансер, получаете доходы из-за границы и нигде налогов не платите. В этом случае вы должны зарегистрироваться как фрилансер в Сербии и платить социальные отчисления.

Здравствуйте, Никита! Подскажите, пожалуйста, если я имею ВНЖ Сербии по воссоединению семьи (муж работает в сербской компании), но работаю удалённо на РФ как самозанятая и плачу 6%, должна ли я платить налоги в Сербии? Мы здесь уже больше года, центр моих жизненных интересов тоже тут, но моя зарплата полностью остаётся/тратится в России, я ничего не вывожу. Могут ли ко мне возникнуть вопросы?

Здравствуйте, Анастасия! Если зарплата полностью остается в России, то вопросов к вам быть вообще не может. Но даже если вы решите ее выводить в Сербию, то достаточно будет предъявить справку об уплате налогов в России, чтобы все вопросы снять. У Сербии с Россией есть специальное соглашение об избежании двойного налогообложения — если вы платите налоги в одной стране, то не должны платить их в другой.

Спасибо вам!

Здравствуйте, Никита!

Вот какой вопрос: закрыв предузетника, смогу ли я прийти в банк и снять оставшиеся деньги со счета, который уже будет неактивен после закрытия? По логике вещей мне кажется, что должен смочь, потому как не может же банк оставшиеся деньги на счете просто присвоить себе. Но, вероятно, тут могут быть нюансы. Пожалуйста, поясните, если вы знакомы с таким кейсом.

Большое спасибо!

Здравствуйте, Андрей! По закону все имущество ИП после закрытия остается предузетнику как физическому лицу, так что и с деньгами, оставшимися после уплаты налогов, то же самое. Закрывая банковский счет, вы должны будете их получить.

Здравствуйте, почитал ваши ответы и вы часто писали о том, что достаточно предъявить справку об уплате налогов в РФ. А когда такой момент может наступить и по какой причине эту справку могут спросить?

Здравствуйте, Максим! Я не знаю, как это точно происходит, то ли банк отправляет в налоговую сведения о регулярных поступлениях на отдельные счета, то ли сама налоговая это как-то отслеживает, но так или иначе были случаи, когда людей приглашали в налоговую объяснить источники и основания этих регулярных поступлений.

Добрый вечер!

У меня в РФ ИП на УСН ( Доход- расход), планируем перезд в Сербию, через оформление ИП на супругу, должен ли я платить налог с Российского ИП, после того как проживу в Сербии более 183дней, какой % налога , декларировать необходимо оборот или чистую прибыль после всех расходов или не париться? (доход полученный в РФ не планирую переводить в Сербские банки, только крипта и карты других банков).

Спасибо!

Здравствуйте, Денис! У Сербии с Россией есть соглашение об избежании двойного налогообложения, поэтому вне зависимости от того, сколько дней вы здесь прожили, сербскую налоговую доходы, полученные через российское ИП, не интересуют. В крайнем случае, если вы начнете регулярно переводить эти деньги на свой счет в сербский банк, налоговую вполне устроит российская справка НДФЛ-2.

Никита, добрый день! Насколько мне известно, ИП на УСН не попадает под СОИДН.

Т.е как я понимаю, что если я не перевожу доход полученный в РФ по своему ИП в Сербские банки — вопросов не будет?

Всё правильно — вопросов не будет, так как налоговую интересуют только средства, переводимые на счета сербских банков.

Здравствуйте!

Никита, подскажите, изменилось ли на данный момент что-то в налогообложении фрилансеров или по-прежнему действует старая схема?

Здравствуйте, Алена! Теперь в Сербии есть официальный сайт для фрилансеров https://frilenseri.purs.gov.rs/, где есть и калькулятор налогов, и возможность зарегистрироваться в качестве фрилансера в налоговой инспекции.

Добрый вечер! Преположим что у меня ИП где я сам себе плачу зарплату. Вроде книгаш на зарплат называется. Минималку. Мне пришло 10 000 евро. Из них я заплатил 500 себе зарплаты, 10% на налоги, 130 евро налоги на зп. Итого осталось примерно 8000. Что с ними делать? Если я их буду выводить на личный счёт, это уже будет считаться моим личным доходом с которого я должен в конце года дополнительно заплатить 10-15% ндфл или нет?

Добрый вечер, Виталий! У вас есть выбор. Если вы сразу выведете эти 8000 на личный счет, то они будут рассматриваться как зарплата и с них надо будет заплатить все социальные вычеты порядка 47%. Либо вы можете вывести все накопившиеся у вас средства на личный счет по окончании финансового года, и в этом случае с них надо будет заплатить только 10% налога на прибыль.

Добрый день,

подскажите пожалуйста, должен ли я платить как фрилансер с доходом из другой страны социальные взносы, если я официально трудоустроен в компании Сербии (и уже плачу соц. отчисления).

Здравствуйте, Дмитрий! В вашей ситуации с доходов фрилансера не будут взиматься отчисления на здравоохранения, но будут взиматься пенсионные отчисления и подоходный налог.